よくある質問と回答集

お客様からよくある質問を公開しております。ここに公開していない財務に関する疑問やご相談はご遠慮なくお問合せください。

相続税改正の内容と、時期はいつですか?

相続税については、基本的に平成27年1月1日からの改正となっています。

- 基礎控除の見直し

- 税率構造の見直し

- 小規模宅地の一部改正

- 贈与税の改正

1.基礎控除の見直し

現行の5000万円+1000万円×法定相続人の数から、3000万円+600万円×法定相続人の数に変更となり、基礎控除が4割カットとなります。

これにより、相続税を負担する方が増加すると共に、実質的な増税となります。

2.税率構造の見直し

2億円を超える部分から税率が5%程度アップします。

影響を受ける方は、法定相続人が少ない方や課税資産の多い方になります。

3.小規模宅地の一部改正

特定居住用宅地については、現行240㎡までが80%減額となっていますが、改正により330㎡までが80%減額となり、拡充されることになりました。

また特定居住用宅地と特定事業用宅地の面積併用が可能となり、要件にあてはまる方については730㎡までが80%減額となります。

また、それ以外にも2世帯住宅や老人施設に入居している場合の適用要件が緩和されました。(これについて平成26年1月1日よりの改正です)

4.贈与税の改正

直系尊属からの贈与税については、300万円(基礎控除110万円控除後)を超える部分について税率が下がります。

相続時精算課税制度については、現行65歳以上の父母から20歳以上の子への贈与となっていますが、改正により60歳以上の祖父母・父母から20歳以上の子・孫へと拡充されます。

平成25年4月から平成27年12月31日までの間に、1500万円を上限とする教育資金贈与の非課税制度が創設されました。

贈与税について教えてください。

贈与税には暦年課税と、相続時精算課税の二種類の課税方法があります。 それぞれの違いについては次の通りです。

|

|

暦年課税贈与 |

相続時精算課税 |

|---|---|---|

|

贈与者 |

制限なし |

65歳以上の父母 |

|

受贈者 |

制限なし |

20歳以上の子 |

| 選択 | 選択なし | 子が、親毎に選択 |

| 制限 | 制限なし |

継続適用 (一度選択すると、暦年贈与には戻れない) |

| 税額計算 |

110万円の基礎控除額を超 える部分に超過累進税率 |

2,500万円の特別控除額を超えた部分に一律20% |

| 申告 | 基礎控除額以下なら申告不要 | 特別控除額以下でも必ず申告 |

| 申告以外の手続き | 届出等は不要 |

贈与税の申告期限までに 選択届出書を提出 |

| 相続時の取扱い |

相続開始前3年以内の贈与のみ相続財産に加算 |

精算課税に係る贈与について は、全て相続財産に加算 |

贈与税については、居住用財産に係る配偶者控除や住宅取得等資金に係る贈与税の非課税措置などの特例があります。制度の概要などについてはお気軽にご連絡下さい。

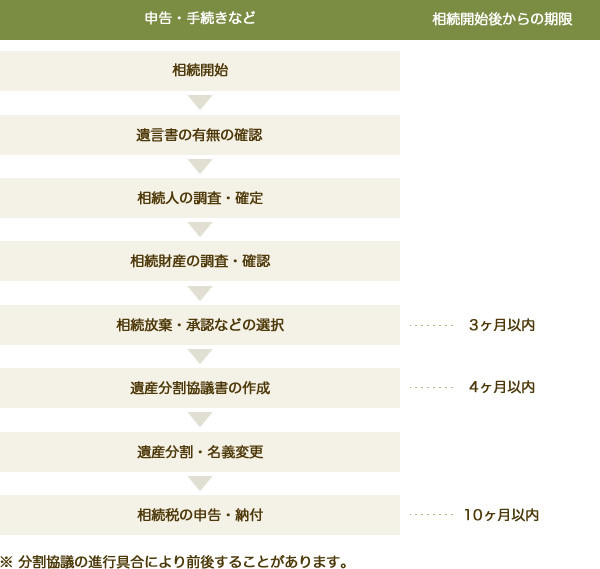

相続が発生してからの手続きや期限を教えてください。

相続発生後の主な手続きと期限をフローチャートにすると、次の様になります。

現在、個人で自業を営んでいます。個人事業を法人化した方が税金が安くなるという事を聞きました。これはどうしてなのでしょう。

個人事業には、その事業所得に、所得税、住民税、事業税が課税されます。所得税、住民税は、その年の総収入金額から必要経費を控除して所得金額を計算し、さらに基礎控除、その他の所得控除を差し引いた課税所得に対して、超過累進税率 ( 所得が大きいほど高い税率が課せられる ) が適用されて税額が計算されます。 また、個人にかかる事業税は、所得金額から事業主控除を差し引いて、事業の所得を算出し、これに税率を適用して税額が計算されます。

これに対して、法人の場合、法人税、住民税、事業税が課税されます。 この法人税、住民税の場合には、個人の所得税、住民税のような超過累進税率は適用されず、比例税率が適用されます。また、法人にかかる事業税も法人税の課税所得に税率を適用して計算され、個人のような事業主控除はありません。

個人事業の場合、事業主の給料は経費にはなりませんが、法人の場合、事業主 ( 社長 ) の給料が損金 ( 経費 ) になります。 このようなことを総合的にふまえて法人成りを考える必要があります。

法人にしたほうがとお考えの方は是非「税務相談室」でご相談下さい。

医療費がずいぶん掛りました。確定申告で医療費控険を受けると税金が還付されるそうですが、その手続きを教えて下さい。

医療費控除は、その年の1月1日から12月31日の間に本人及び生計を一にする親族の為に支払った医療費の合計額が原則として10万円を超える場合に確定申告をすることにより適用を受けることができます。「( 支払医療費一保険等により痛てんされる金額 ) 一原則10万円」の金額 ( 最高200万円 ) がその年の所得から控除されて、その分の税金が少なくなります。

但し、医療費のうちでも控除の対象となるものとならないものがあるので、注意する必要があります。例を挙げれば。

「医療費控除の対象となるもの」

- 医師、歯科医に支払った診療、治療の費用

- 治療、療養の為の医薬品の購入費用

- 通院費用 (マイカーのガソリン代は対象とならない。)

- 入院費用 (部屋代、食事代も含まれますが、差額ベット代については、治療上通常必要と認められる料金のみ対象とります。)

- 保健婦や看護婦、特に依頼した人による療養上の世話に係わる費用(親族に支払う費用は対象となりません。)

「医療費控除の対象とならないもの」

- 容姿を美化する為の整形手術の費用

- 健康増進や疾病予防の為の医薬品の購入費用

- 健康診断 (人間ドック) の為の費用 ( 重大な疾病が発見された場合は控除できる。)

- 近視、遠視の為の眼鏡、コンタクトレンズの購入費用(治療のためのものはOKです)

この制度は、生計を一にする親族について支払った医療費が対象となりますが「生計を一にする親族」とは必ずしも扶養親族に限りませんのでその親族に一定額以上の所得がある場合でも対象となります。つまり、就職しているような子供の分も控除の対象になります。また「生計を一にする」とは、同居していない親族間であっても生活費の送金が常に行われている場合は生計が一であるとして取り扱われます。例えば、親の仕送りで一人暮らしをしている大学生の子供であっても控除の対象となります。控除を受けるためには領収書の原本が必要となります。大切に保管しましょう。

こんな費用がかかったんだけど医療費になるのかな~このような方はぜひ「税務相談室」に遠慮無くご相談下さい。